ステーブルコイン(安定仮想通貨):安定を巡る通貨の冒険 Libra追記

Contents

- 1 ステーブルコイン(安定仮想通貨)とは

- 2 貨幣とは?

- 3 安定とは?

- 4 貨幣の役割と安定性は不可分

- 5 仮想通貨が安定性を確保するための3種類の方法

- 6 ステーブルコインの3分類

- 6.1 1.法定通貨連動型(法的強制力を持った通貨との連動)

- 6.2 USドル連動型:Tether (USDT) TrueUSD(TUSD) Gemini dollar(GUSD) Paxos Standard(PAX) Circle(USDC) Stronghold USD

- 6.3 日本円連動型:LCNEM

- 6.4 ユーロ連動型:EURS

- 6.5 2.仮想通貨を含む特定資産担保型(法的強制力のない資産との連動)

- 6.6 金担保型;DigixDAO(DGX)

- 6.7 ダイヤモンド担保型:CEDEX

- 6.8 原油担保型:Petro

- 6.9 仮想通貨イーサリアム担保型:MakerDAO(DAI)

- 6.10 3.無担保型(プロトコル利用型 コードで規定された理想追及)

- 6.11 中央銀行モデル構築型:Basis

- 7 ステーブルコインの規模とシェア

- 8 ステーブルコイン規制当局から初の認可:Gemini dollar(GUSD)、Paxos Standard(PAX)

- 9 通貨の安定・価値と流通量からビットコインまで

- 10 仮想通貨と安定に関連した面白くて書かずにはいられないこと

- 11 既存金融機関発行の仮想通貨

- 12 MUFGコイン

- 13 Jコイン (みずほ銀行+地方銀行)

- 14 GMO Japanese YEN(ティッカーシンボル:GJY)

- 15 PWC ステーブルコインの支援を表明

- 16 日本円はステーブルコインの担保として、キーになるか?

- 17 金融不安で試されるステーブルコイン テザーがビットコインを上げる?

- 18 2018年10月16日のテザーのチャート

- 19 Facebookによる新時代理想通貨 Libra ホワイトぺーバー

ステーブルコイン(安定仮想通貨)とは

これを理解するにはまず仮想通貨抜きに、貨幣と安定とは何かから理解する必要があります。

貨幣とは?

貨幣とは”本来は”次の3種類の機能を満たしたものです。(試験に出ます。笑)

1.価値の交換の手段(購入、販売、支払い等)

2.価値尺度の物差し (価格設定の基準となりうる物であること)

3.価値の蓄積、保存 (貯金等)

日本人は日本円が70年以上稀に見る安定した通貨だったので、上記のことを意識しないで円を信頼できる貨幣として疑問すら持たず使えてきました。

他の国では、通貨危機により瞬時に価値下落したことも多数あります。(例、アジア通貨危機(タイ、インドネシア、韓国、等)トルコ、アルゼンチン、イギリス、ベネズエラ….)

そのような状況になると、その国内での価値交換の機能は(極端なインフレを耐えられれば)残ったとしても、価値尺度、価値の保存と蓄積の機能は崩壊しますので、上記3条件の2条件を満たさず、貨幣機能が不十分な通貨となり信頼低下により価値下落のさらなる悪循環が生じます。

このような経験をした国民は自国通貨以外の(米ドル、日本円、スイスフラン等、ユーロは選ばれないこと多し)通貨で貯金をしたくなります。

安定とは?

1 物事が落ち着いていて、激しい変動のないこと。

比較対象があってこその変動です。通貨に限って言えば、現在の基軸通貨である米ドルに対してのレートの動きを変動と見なされています。

2 平衡状態に微小な変化を与えても、もとの状態とのずれがわずかの範囲にとどまること。

例えば天秤は動きますが、もとの場所に戻ってきます。これも安定の種類です。

3 物質が容易に分解・反応・崩壊しないこと。

消失しないという大まかな理解でいいです。

貨幣の役割と安定性は不可分

貨幣の3条件と、安定の3定義がそれぞれほぼ対応しています。

1.購入、販売、支払い、入金、これらの決済行為で激しい価格変動あったら?

絶え間ない価格変更が必要になります。払ってから貨幣価値が上がると、払わなければ良かった。貨幣価値が下がると払っておいて良かったとなりますが、その反対側の払ってもらった人は、入金で材料代払う予定が価値が落ちてもう足りくなった。値上げしなくては….不都合の連鎖が引き起されます。

2.価格が下がり始めたら下落に加速、逆もある貨幣だと?

価値の尺度が孫悟空の如意棒のように伸び縮みしたらモノサシとして使えません。

ただ、1.と違うのは価値は決済条件のように瞬間で決定され記録として固定されるものではありません。ですから、ある程度は変動しても、ある価格帯に戻ってくるのであれば、価値尺度としては使えます。

3.分解、崩壊する貨幣だったら?

価値の保存手段として使えないですね。自然分解するプラスチックで紙幣作るようなものですから。

貨幣保存機能と金融危機

現代の問題は貨幣の価値が増大しすぎていることなのです。貨幣として価値を貯蔵保存できる機能が増大し過ぎています。使うことが第一目的だったはずの通貨(貨幣)をため込むことが多くなっています。

中央銀行が金融緩和(通貨の供給を増大)させてもそれが消費でなくて貯蓄に回されることが多く経済が歪んでいます。(実体経済より金融経済の方が桁違いに大きくなる根本原因です。)

歪みはどこかで是正されるものです。一定以上大きな価値を蓄えるということはある貨幣に実体以上の価値があるという共同幻想の中にしか存在しえないものなのです。

貨幣は本来は、価値の保存、貯蔵手段としては少し弱い方が、経済にプラスなのです。年間2%程度のインフレ(貨幣価値の下落)が、安定した経済発展に最も効果的と言われています。100万円の買い物するときに、来年になると102万円になると思ったら今買おうかと思う人がでてきます。逆にデフレだととりあえず貯金しとけば来年は98万円で買えるから、今いそいで買う必要ないなと思う人もでてきます。

さて上記のことから

貨幣はその役割を果たすために安定を必要としている

ことはおおまかには説明できたかと思います。これは根の深い課題なので、いくらでも議論のネタは尽きません。

ここで区切って次に行きます。

仮想通貨が安定性を確保するための3種類の方法

ステーブルコインの3分類

1.法定通貨連動型(法的強制力を持った通貨との連動)

発行した仮想通貨の価格と同額の法定通貨を購入することで価値を担保するもの。

メリット:実際に現時点ではほとんど法定通貨が使われているので、それと連動する仮想通貨は使いやすい。

デメリット:担保するための法定通貨を運営会社実際に購入しているか確認ができない。(規制当局の認可を得て、担保分の法定通貨が確認できるステーブルコインも出てきたが、まだ規模が小さい。)

例

(2018年9月24日現在 売買できるのはTether、TrueUSD、Gemini dollar、EURS の4種類、他は準備中のもの)

USドル連動型:Tether (USDT) TrueUSD(TUSD) Gemini dollar(GUSD) Paxos Standard(PAX) Circle(USDC) Stronghold USD

日本円連動型:LCNEM

ユーロ連動型:EURS

2.仮想通貨を含む特定資産担保型(法的強制力のない資産との連動)

発行した仮想通貨の価格と同額の特定資産(仮想通貨、金、ダイヤモンド、原油 等)を購入することで価値を担保するもの。

メリット:担保となる資産があることで、それと連動することは安定感をある程度上げられます。

デメリット:担保とする特定資産の価格変動も大きい場合があるので、法定通貨から見たら安定しているとはいえない。

例

金担保型;DigixDAO(DGX)

ダイヤモンド担保型:CEDEX

原油担保型:Petro

仮想通貨イーサリアム担保型:MakerDAO(DAI)

3.無担保型(プロトコル利用型 コードで規定された理想追及)

その仮想通貨の仕組み(プロトコル)自体に、法定通貨でいえば中央銀行のような機能を組み込むことで安定をはかるもの。

メリット:中央銀行の理想となるオペレーションをシュミレーションするような仕組みをつくることで、通貨を安定させるためのあるべき姿を追求できる。

デメリット:価格を左右する最大の要因は需給なので、理想通りに動くか不明な点が多い。将来的に現実の経済活動で基軸通貨となるほどの仮想通貨であればこの理想は機能するのかもしれないが、そこまでの道のりがみえない。

例

中央銀行モデル構築型:Basis

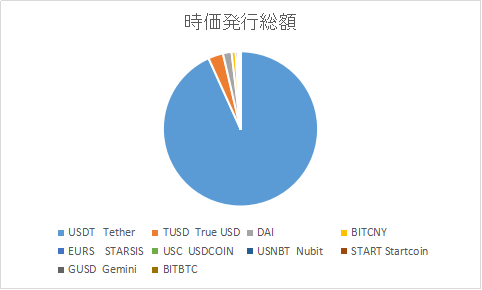

ステーブルコインの規模とシェア

流動性が安定に意味を与える!

ステーブルコインは価格の安定を目指していますが、そもそもですが、その価格で売買が成立しなければ、実際に交換がおこなえません。

貨幣の第一の役割を満たしていないことになります。ステーブルコインの現時点(2018年9月23日)のシェアと規模は以下です。

USドル連動のTetherが時価発行総額約28億ドル93%です。一日の回転率が1%と仮定した場合一日での売買代金は28億円となります。

まだまだ規模としては小さく、多くの経済活動の決済に使える規模ではありませんが、成長スピードを見ると数年後には急拡大していることも予想されます。

| Stablle con name | 時価発行総額(M$) | シェア |

| USDT Tether | 2800 | 93.24% |

| TUSD True USD | 93.5 | 3.11% |

| DAI | 54 | 1.80% |

| BITCNY | 25 | 0.83% |

| EURS STARSIS | 15 | 0.50% |

| USC USDCOIN | 2.7 | 0.09% |

| USNBT Nubit | 12 | 0.40% |

| START Startcoin | 0.23 | 0.01% |

| GUSD Gemini | 0.15 | 0.00% |

| BITBTC | 0.3 | 0.01% |

ステーブルコイン規制当局から初の認可:Gemini dollar(GUSD)、Paxos Standard(PAX)

Gemini dollar(GUSD):ウィンクルボス兄弟(Winklevoss twins)は、facebookの最初のアイデアをだしマーク・ザッカーバーグに勝訴した双子の兄弟です。賠償金をビットコインなどの仮想通貨に投資をしてビリオネアー(10億ドル以上)の資産家になりました。

KUMAI.TOKYOを共同運営している藤本真衣はテイラーの方と話をしてきた

のですが、あとから二人の写真をみてもどちらかわからないとのことなので、一卵性の双生児だと思われます。

ウィンクルボス兄弟は仮想通貨取引所 Gemini(ジェミニ)(ふたご座)

を運営しています。この取引所が申請した(実質ウィンクルボス兄弟が申請した)

Gemini dolar(GUSD)

というステーブルコインがニューヨーク州金融サービス局(NYDFS)から2018年9月10日に承認されました。

”Gemini dollar(GUSD)”は、Geminiにて取引することができています。2018年9月24日現在)

Bitmainも取引所を開始して、一早くこのコインも取り扱いを開始したとビットメインの中の人がいっていましたが、手元で確認ができていません。

ただし、ビットコインキャッシュでもGEMINIとBITMAINは協力的な動きがあったので、関係が強いことは間違いないようです。

Paxos Standard(PAX):PAXOS

も承認されたのですが、こちらは現時点では取引所での取引が確認できませんでした。

この記事かいた直後にバイナンスでの取引が開始されました。

バイナンスは、逆にGemini dollar(GUSD)を(2018年10月5日)扱っていません。

Tetherは既に発展してきていますが

金融当局からの認可がないばかりか、ドルに変換される保証もないそうです。

驚かれるかもしれませんが、通常の法定通貨の貯金も、”全預金者が全貯金を全額”引き出すことは実質できません。(これを信用創造と言います。銀行通帳の数字もある意味では仮想的なものなのです。)

銀行は自分が持っているお金以上を自己資本規制の範囲内で融資しているからです。

Tetherは既に、ドルと連動した価格での売買の実績をつくってきています。発行したTetherと同額のドルを買って保有していないのではないかという疑問を提起され続けてそれを否定しきれないまま運営を続けてきています。

ただ実績と歴史と、規模の拡大により、2018年9月時点ではステーブルコインの中で圧倒的に強い立場にいます。

2018年10月15日 テザーへの不安が広がり売りが増えて、瞬間0.9ドルまで下がりその後0.93ドル程度で推移しています。(同日終値現在)

テザー保有者の売りが増えた理由は、世界株安等による金融不安の高まりから、安全資産への移行が行われている動きの一環と思われます。

またこの記事書いた最初の時点では、書くのをためらっていましたが、テザーにはバックに特定のグループがいる可能性高いです。

以前から特にテザーを買ったお金がビットコインの購入に充てられているという指摘もありました。

Gemini dollarとPaxsos Standardは銀行口座に保有するドル資産との連動を常にチェックでできる常態にできていることが認可の条件でもあったようです。

考えすぎかもしれませんが、それだけ法定通貨と紐づけて徹底的に管理されているということは、Tetherのような急成長ができない可能性もあります。Tetherが多く発行された時期にそれと同額の米ドルが同時に購入されてなかったことで大量に発行できた可能性も高いのです。(どこにもそれに対応する十分な米ドルが確認されてきてないので)

米ドル自体が金との交換を行わないと宣言して非兌換紙幣となったニクソンショック

から通貨供給量を自在に拡大できることもおそらく貢献してその後も経済を発展させることができてきました。

ステーブルコインも、担保となる資産を規制当局にわかる形で購入しきちんと運営しているところが伸びるとは限らないことも法定通貨の歴史からはあり得るようにも見えます。

通貨の安定・価値と流通量からビットコインまで

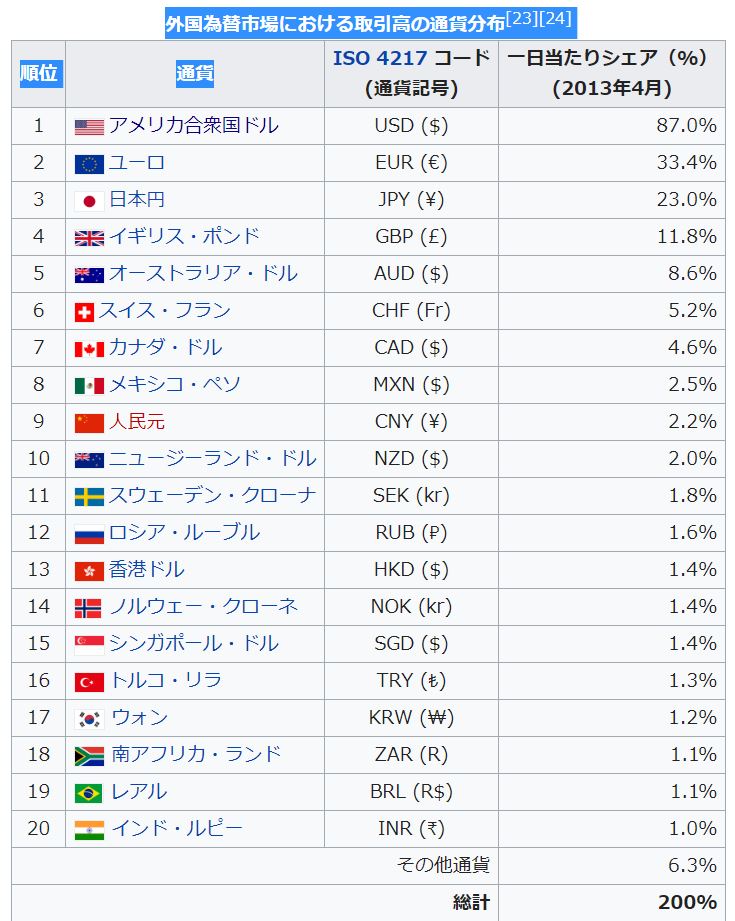

アメリカドルが世界の基軸通貨であることは以下のデータからもわかります。

現在は、例えば、アメリカを嫌いな金持でも安全資産としてはアメリカドルを持とうとします。世界でそれが一番使うことのできる通貨なので、貨幣機能も一番安定して維持しやすいからです。逆に言えば、貨幣機能を保持していられるだろうという期待で実体以上の価値がついています。

ビットコインの最初の論文はリーマンショック直後に出されています。タイミングも内容も、法定通貨も含めた既存金融システムへの疑問と不満から生み出されていると考えていいでしょう。

世界初の基軸通貨はイギリスポンドでした。第二次世界大戦後、世界の基軸通貨がアメリカドルに切り替わる過程でイギリスポンドは価値を10分の1程度まで落としました。

現在、仮想通貨を安定させるための担保先をアメリカドルに求めているのは、長期的に見れば仮想通貨経済が発展してくる過渡期の出来事となる可能性もあります。未来において、何らかの仮想通貨が基軸通貨になったとしたら、米ドルはその過程において価値を10分の1に落とすことはむしろ自然なことでしょう。

リーマンショック後、日本円の場合は金融緩和により供給量が5倍程度(マネタリーベースの日銀発表資料より)になっています。全ての価値は希少価値と連動しているので、これだけ通貨供給量を増やしてもインフレにならないというのは、今までの資本主義の仕組みが限界を迎えていることをしめしているようにもみえます。

仮想通貨はそのタイミングで誕生してきているので、将来的には安定性も貨幣としての機能も仮想通貨で作られた経済圏の内部に見出すようになるのではないでしょうか? そうなった未来では、法定通貨は逆に基軸通貨となった仮想通貨を担保に連動するしくみをつくろうとするようになるかもしれません。(国家権力は簡単にはなくならないでしょうが)

将来は通貨バスケットが尺度として採用することもありえます。(バンコールやSDRのように各国通貨の準備金をもとに通貨割合をきめた仕組みをつくる試みもなされてきています。バンコールの思想はその後、ヨーロッパ通貨を統合するユーロに引き継がれ、現在バンコールという仮想通貨も誕生しています。SDR(特別引出権)は今も行われている試みです)

仮想通貨と法定通貨は相反するものでなくお互いを補助するようなものになることもありえます。安定の尺度は変化していくでしょう。

ステーブルコインは安定しているとみなされている尺度となる資産を担保とし連動させようとするものですから、今後も新しい種類が作り出され、実経済との橋渡しの機能を果たしていくことでしょう。

出典 WIKIPEDIA

仮想通貨と安定に関連した面白くて書かずにはいられないこと

ウィンクルボス兄弟が仮想通貨と金融の本質を攻めている

MAI(藤本真衣 ミスビットコイン)からのコメント

「今まで自分が主催してきた仮想通貨セミナーで、ここ数年ウィンクルボス兄弟のことを話してきました。

実物に会えてとても嬉しかった。

映画ソーシャルネットワークの映画の続きが現実世界で起こっている。革命的な事が今、起こっている。イノベーター、ビジョナリーな人と仕事をすることが私のモチベーションになっている。そして、Tyler はとても紳士的で丁寧な人でと感動した。」

KUMA解説

MAIが強く関心を持った人は実際に大きな仕事をしています。(女の勘というかのMAIの勘は理屈を超えて当たり続けています。)

私は調べてからやっと後からわかってきました。

ウィンクルボス兄弟は世の中でこれから本当に大切になることを見つけ取り組み続けています。

- Facebookのアイデアを最初に出したこと。

- そのアイデアを奪われたことの訴訟で勝訴した賠償金を仮想通貨に投資してビリオネア(10億ドル以上)の資産家になったこと。

仮想通貨で本質的に重要になる以下のサービスを推進しています。

- カストディー(保管)サービス(仮想通貨は実体がなく、ハッキングもされやすいため安全な保管は既存の有価証券より大切になる。)

- ステーブルコイン(米ドル担保を金融規制当局から初の認可を受けたもの)

- ビットコインETF (これも既存の金融との橋渡しとなる本質的に大切なもの。詳しくは->ETFは仮想通貨に重要か?)

この身長約2mでオリンピックでボートで入賞者でもある双子の兄弟が仮想通貨の最重要点を攻め続けています。

MAIはウィングボス兄弟のテイラーとバイナンスのCEO CZ(人類史上最速の利益成長をしている会社)の対談もシンガポールでみていたそうです。お互い取引所ビジネスをしているという意味ではライバルですが、戦略は真逆です。その場では、建設的なディスカッションが行われていたそうです。

丁度今こんなニュースも入ってきました。ジェミニ(ふたご座)ウィンクルボス兄弟の運営の取引所です。

通貨取引所「ジェミニ」がイギリス進出を検討

出典 COINPOST 幸田直子2018/9/25

日本にもきて日本円を担保とするステーブルコインもスグに作ってほしいものです。(大きな理由があるのですが、確証がないので記事にできずにおります)

安定を欲することは文明の起源か?

人類史を読むと、狩猟文明は農業文明より労働時間も短くてすみ、自由と刺激もあり、楽しかったのではという考察も多いです。

人類はなぜ農業文明に移行したのでしょう? ひょっとすると安定して食料を得ることを何より重視したからかもしれません。

そうであると仮定すると、ステーブルコインには人類文明の根幹と同種の人間の欲望がこめられているかもしれません。

現代の貨幣文明の行き過ぎも、消費より貯蓄が優先されることが根本原因にあります。それは今より将来の安定を求めるからでしょう。

ところが、現代文明は環境破壊問題まで考慮すると持続維持可能性(サステイナビリティ)が危うくなっています。

ミクロな安定を追求し続けてきた結果、マクロな安定を失いかけている恐れがあるのです。

仮想通貨やブロックチェーンも時代の要請にそって天啓のようにでてきた技術の一つなのではないでしょうか?

追記

既存金融機関発行の仮想通貨

この分類に入る仮想通貨は一般的なステーブルコインの分類に入ってないのですが、

以下の3点からも、現時点で一番よく考えて大規模に実行されようとしているステーブルコインではないでしょうか?

a.大手金融機関が法定通貨とのペグを保証しているので、信用度が高い。

b.最初から、便利な使い方に目的が充てられている。

c.既存の決済の知識と経験を有する金融機関が主導している。

例として

MUFGコイン

MUFGコイン=1yen で運用できるようにするそうです。

MUFG(Mitsubishi UFJ Financial Group)内で数千人での実証実験がされているという報道があります。

保守的なことが多い、日本の大手銀行が世界初の金融機関発行の仮想通貨を発行するのは、

何かしなければ将来の自分たちのビジネスが消滅しかねない危機感が高いからでしょう。

- 現在使われている、日本円をスマホで便利に決済できるように、

- 銀行に口座を持たなくても、仮想通貨ウォレットで相互に振込ができること。

- 海外でも使える可能性をもつこと。

等を考えられているらしいことが報道資料から推測されます。

この記事で紹介した以下の2種類のステーブルコインは

Gemini dolar(GUSD)

Paxos Standard(PAX):PAXOS

それぞれの発行母体がもつ金融機関のドルの残高と連動することで金融機関の承認をえた初のステーブルコインとなりました。

ところがこのMUFGコインは、信用のある大手金融グループの発行するステーブルコインなので、通常、銀行が口座を作った人の通帳に残高を記載するように(BIS バーゼル規制で決めれらた自己資本率の範囲で持っている銀行の持っている法定通貨より多くの融資ができるように)発行できるということになるのではないかと思います。

そうすると、規模(スケーラビリティー)も現在最大のテザーより大規模の通貨になる期待が持てます。

また、銀行は当然ですが、お金が使われることで価値をもつこと、そのために何ができるかを一番知っているハズです。

より多くの場面で確実に使える経験を持つ人が増えるほど、安心感、信頼性がまし、より使われるという好循環をつくりだすことを計画しているハズです。それには一日の長があることでしょう。

これは考えようによっては、民間金融グループが、自から発行した通貨をより使われるように対策を講じるという点において、あたかも中央銀行的な発想をするようになったともいえるのではないでしょうか?

Jコイン (みずほ銀行+地方銀行)

MUFGコインとほとんど同じものをめざしているようです。ただ、少し出遅れています。

ステーブルコインの日本での本命は、この2種類のどちらか、また将来的には利便性向上でより大きな利用権をつくるなら合体してもおかしくないように思います。

ステーブルコインは多くの人がスマホを使って通常の暮らしでの決済に使うことに抵抗がなくなること。

中央集権的な、大手金融機関の銀行口座を使わなくてもウォレット間でP2Pのやり取りになれること。

この二つに慣れる機会を提供することで、仮想通貨を扱うことの障壁が下がって、他の仮想通貨も使うようになることになるのかもしれません。

追記(2018年10月9日)

GMO Japanese YEN(ティッカーシンボル:GJY)

要点

日本円と連動したステーブルコイン(円ペッグ通貨)

「GMO Japanese YEN(ティッカーシンボル:GJY)」を

アジア地域で2019年度に発行

円を発行した仮想通貨と同額保有する カレンシーボード制で検討していると発表されています。

GMOの仮想通貨事業 交換 マイニング 決済の決済のため

円とペグする安定性を持つ仮想通貨をGMOとして発行することで決済機能を実現しやすくなるという説明がされています。

筆者注:円と完全に連動しすると、資金決済法での解釈だと有価証券と見なされると得るので、MUFGコインも含めてどうやるのかなという疑問はあります。

ただ、ATMの手数料とか無駄にちょこちょことられるなら、日本円ベグの仮想通貨普及すれば、経済活動よりスムースになると思われます。

PWC ステーブルコインの支援を表明

PwC Is Backing a USD Stablecoin Cryptocurrency in Challenge to Tether

リンク先の特に動画がわかりやすい(文章に書いてないこと話している)

世界最大手の会計事務所がそのノウハウ使って、法定通貨担保型のステーブルコインを支援する意味とは

(筆者見解)上場企業は監査法人の監査を受けて決算を発表する義務がある。それにより、その決算は信用あるとされるわけです。それと同様のことが法定通貨担保型のステーブルコインにもなされることで、信用度が、上場企業並み以上になるのだと思われます。

動画の中で面白いのは、そもそもテザーは監査の対象にすら値しないこと。(でもステーブルコインのシェア90%以上)

GIMINIとPAXOSはこの発表の対象となりうるステーブルコインであるように動画の中で話されていることでした。

ブロックチェーンを使ったデジタルマネーは決済等の利便性において既存の通貨を大きく上回ることを多くの企業が気がついて行動を開始してます。

ところが、既存の仮想通貨の価格変動は激しいので、決済に使えない。それでステーブルコインとなったわけですが、担保となる資産を本当に持っているのか、確認もできない。そこに大手会計事務所が「俺オレオレ 俺の出番じゃなーーい」と出てきてくれたわけです。

日本円はステーブルコインの担保として、キーになるか?

尚、日本円というのは、世界で貴重な位置にいることがわかります。相対的に安定していて、経済危機が起きると買われることが多い。アメリカドル、ユーロを良く調べると、日本円より不安定な側面もあることがわかります。

また中国の通貨人民元は国際決済には経済規模に比べてごく小額しか使われていません。多くの場面で国際決済には使えない通貨だと判断されているのでしょう。日本円はステーブルコインの担保として、キーになる法定通貨になるかもしれません。既にGMOは円を選んでアジアに展開するという戦略ですね。

中国の金持も資産をドルの次にユーロではなく円に変換したがるそうです。ユーロ圏の問題の一つとしてはドイツ銀行の業績も株価も危ういこと、筆頭株主の海南グループが中国内の政治闘争の対象となっていることから急に株を売られることがある等の不安要素があります。

10月12日 以下追記

中国の実業家でこの分野に詳しい方とお話する機会がありました。

彼もステーブルコインに厳密に担保(例えばUSドル)をリアルタイムに持つことを強制すると、逆に価格維持が難しくなるという意見でした。

買いも、売りも吸収して価格を一定に保つにはその同額の反対売買が可能な資金を運営側が持つ必要があります(流動性を確保する限り)。

テザーはドルを本当に担保できるだけ持っているのか証明できないままですが、実際にこれだけの流動性で運用できている実績が出来てしまっています。その背後に仮に(噂なので仮に)大金をもって運用している人たちがいても、もう通貨として価値が現時点でている。将来はわかりません。

逆に、GEMINI$や PAXOSのようにきっちり運用するのはイメージはいいですが、大量の売買がはっせいしそうなときどのように運用するのかが、よくわからないのです。

世界は株安に突入していますが、現時点で一番安定して買われているのは日本円そのもので他の主要な法定通貨(ドル、ユーロ等)に対しても、ほとんどの仮想通貨にたいしても、上昇しています。

そして、特定の指数に連動して多額の資金を吸収して流動性を維持するということを現在最もうまく機能しているものがETFであること、GEMINIを運用するウィンクルボス兄弟はビットコインETFとGEMNI$でその両方に関わっていることからそれに気が付くと思うのです。

ビットコインETFとETFそのものについての記事のリンクを貼っておきます。

2018年10月16日 以下追記

金融不安で試されるステーブルコイン テザーがビットコインを上げる?

世界の金融市場が不安定になってきています。アメリカによる中国への経済制裁が短期的にはきっかけになっています。

ただ、中国は株がピークアウトしたあとも、不動産価格が上がったりもしてきました。(不自然ということは自由な市場でない)

さて、金融不安になると、テザーのように、発行分の米ドルが担保として同数確保されているかが疑われているステーブル通貨には不安が広がっていきます。

「このステーブルコイン 本当にステープル(安定)なまま売れるんだろうか?」

テザーはステーブルコインの売買代金の90%以上を占めているので、圧倒的流動性(いつでも売買できる)による利便性から使われていました。金融不安の不安が仮想通貨にまできてそれがステーブルコインまで広がると、担保が不明なのでテザーも疑われてうられました。

されにそのテザーを売って得たお金がビットコインの買いにつながり、上昇にも繋がったというニュースも出ています。

ビットコインは仮想通貨の基軸通貨

仮想通貨の世界になれた人は、テザーを売ってそれを法定通貨に戻すのでなく、ビットコインの買いに向かったとニュースが出ています

法定通貨にもどすと税金等も厄介な場合が多いということもそれを後押ししているのかもしれません。

ステーブルコインへの不安増大で売られた資金が価格は不安定なこともあるとしてお仮想通貨の中では一番存在が確かなビットコインに向かったとは、皮肉な流れです。

ステーブルコインは実経済と仮想通貨をつないでいます。実体経済に変化と不安が広がっているので連動してステーブルコインのニュースも続いてでてきているということのようです。

2018年10月16日のテザーのチャート

$1.00に限りなく近い価格帯で動くべきテザーがこチャートのように変動しています。

ステーブルの価値は安定ですから、それがないのだと、今後、テザーを買う気になる人減るはずです。

たあ、PAXOSもGEMINI$もテザーの売りを吸収でするには何桁も少ない流動性(売買代金)しかまだありません。

今回の金融不安では日本円が一番買われて円高に動き出してます。日本国内にいるとわかりにくいですが、日本円だけとっても未だ比較的には優秀な国なのです。日本は。相対的には、安全や安心では。債権国だし。世界最大の債権国でもあるし。

Facebookによる新時代理想通貨 Libra ホワイトぺーバー

2019年6月18日発表

新時代の理想の通貨の機能を追求してまとめられたともいえるホワイトぺーバーです。

ステーブルコイン

であることはその理想と追求する中で以下のような方法が記載されていました。

Libra リーザーブ(準備金、担保資産)

米ドルのような現時点での基軸通貨にすら単独で連動するものでなく、世界の安全資産と自らのトークン発行によりつくられた多種類の資産の集合体を担保資産としてLibraを発行する裏付けとすること。

これは、今は控えめな表現をいくら装っても、将来的には米ドル等の全ての法定通貨を上回る理想の安定性、信頼性のある通貨を生み出そうとしていると思われます。

Libraのミッションは”多くの人びとに力を与える、シンプルで国境のないグローバルな通貨と金融インフラになること”

こと と表現してますが、世界でまだ半分近い人が銀行口座ももてず、お金のない人ほど金融機関に、持ち金当たりでは高い手数料割合をとられて搾取され、不便な状況を打開してたすけることを目指しています。 社会的問題を解決して、志を掲げ、協力を得やすい、素晴らしいミッションです!

それを達成するために以下の3原則を掲げています。中立的で裏付け資産があり信頼性も高いシステムを作って目標を達成しようとしていることがわかります。

-

安全でスケーラブルで信頼性の高いブロックチェーンを基盤とする

-

実態価値を付与するための資産のリザーブを裏付けとする

-

エコシステムの発展を目指す独立したLibra協会がLibraを運営する

ホワイトぺーバーを読むと、これらの目的を合理的、実践的に達成する方法が納得のいく形で書かれていました。

例えば、ブロックチェーンをオープンソースでMoveというハッキング困難な新言語を開発して作ることで、中立性と安全性の両方をてにいれようとしていること。

裏付け資産をリザーブするために、世界の安全資産を多種類しかも地理的にもなるべく分散させて比較的安定した、ポートフォリオ(資産の組み合わせ)をつくろうとしていること。

Libra協会

Facebookとは独立した協会をスイスに作って、中立の立場で運営するとのことですが、

法定通貨での中央銀行的な機能をある程度持つことになるのだと思われます。

ホワイトぺーバーではわざと曖昧な部分を残すことで、人による裁量権を残して変化に対応できるようにしようとしているのかとも読めました。

Facebookは現時点で約24億人のアクティブユーザーがいます。

海外では既にメッセージで送金できるシステムが動いています。

VISA、MASTERをはじめ有力企業が最初から多数参加してます。

他のステーブルコインがいらなくなりかねないと思われるほどです。

この記事の冒頭で説明した貨幣の基本機能とそれが安定している通貨でないと達成できないことを熟知したホワイトぺーバーです。

基本的に必要な機能について、私と同意見なのでしょう。

以下KUMAI dot TOKYOのサイトでも内容をみれます。(一次情報)

アニメ等も使い、一般的なユーザーの立場での理解を助けるサイトです。

本質的なことをわかりやすく書いているので、経済や通貨の勉強にもなります。

まるで中央銀行が果たすべきことをシンプルにまとめてもらっているかのようで、これも勉強になります。

Q&A形式でまとめられています。

全般的にわかりやすくかつ深いことが書かれているのは、本質的に大切なことをよく考えて作られているからだと思います。